연말정산 세액공제, 절대 놓치면 안 되는 핵심 항목 3가지

반응형

소득보다 중요한 건 공제, 환급액을 늘리는 실전 절세 포인트

연말정산 시즌이 다가오면

"뭘 챙겨야 하지?"라는 고민보다 먼저

"어디까지 돌려받을 수 있을까?"가 중요해집니다.

특히 세액공제는 소득공제보다 절세 효과가 크기 때문에,

잘 챙기면 환급액 수십만 원 차이가 날 수 있습니다.

이번 글에서는 실제 절세 효과가 큰 세액공제 항목 3가지를 중심으로

누구나 놓치기 쉬운 부분까지 정리해드립니다.

1. 연금저축·IRP 세액공제 – 단일 항목 중 환급 효과 최대

가장 강력한 세액공제 항목은 단연 연금저축과 개인형 퇴직연금(IRP)입니다.

총 급여가 5,500만 원 이하라면

연간 700만 원까지 납입 가능하며,

최대 115만 원까지 세액공제를 받을 수 있습니다.

구분납입 한도세액공제율최대 환급 가능액

| 연금저축 | 400만 원 | 13.2~16.5% | 약 66만 원 |

| IRP 계좌 | 300만 원 | 13.2~16.5% | 약 49.5만 원 |

핵심: 연말 이전 입금 완료가 조건, 자동이체 설정해 꾸준히 준비하는 것이 유리

2. 의료비 세액공제 – 기준 초과분만 인정되므로 체크 필수

의료비 공제는 지출이 많다고 모두 인정되지 않습니다.

총급여의 3%를 초과한 금액부터 세액공제 대상이 됩니다.

또한 실손보험으로 보전받은 금액은 제외되므로

실제 부담한 금액을 정확히 확인해야 합니다.

항목공제 조건 요약

| 본인 및 부양가족 의료비 | 총급여의 3% 초과분만 공제 가능 |

| 실손보험 수령액 | 해당 금액은 반드시 차감해야 인정됨 |

| 한의원·치과 포함 여부 | 모두 포함 가능, 영수증과 병원명 기재 필수 |

중요: 실손보험 정산 금액을 홈택스 사전 조회 자료에서 반드시 확인해야 정확한 공제 가능

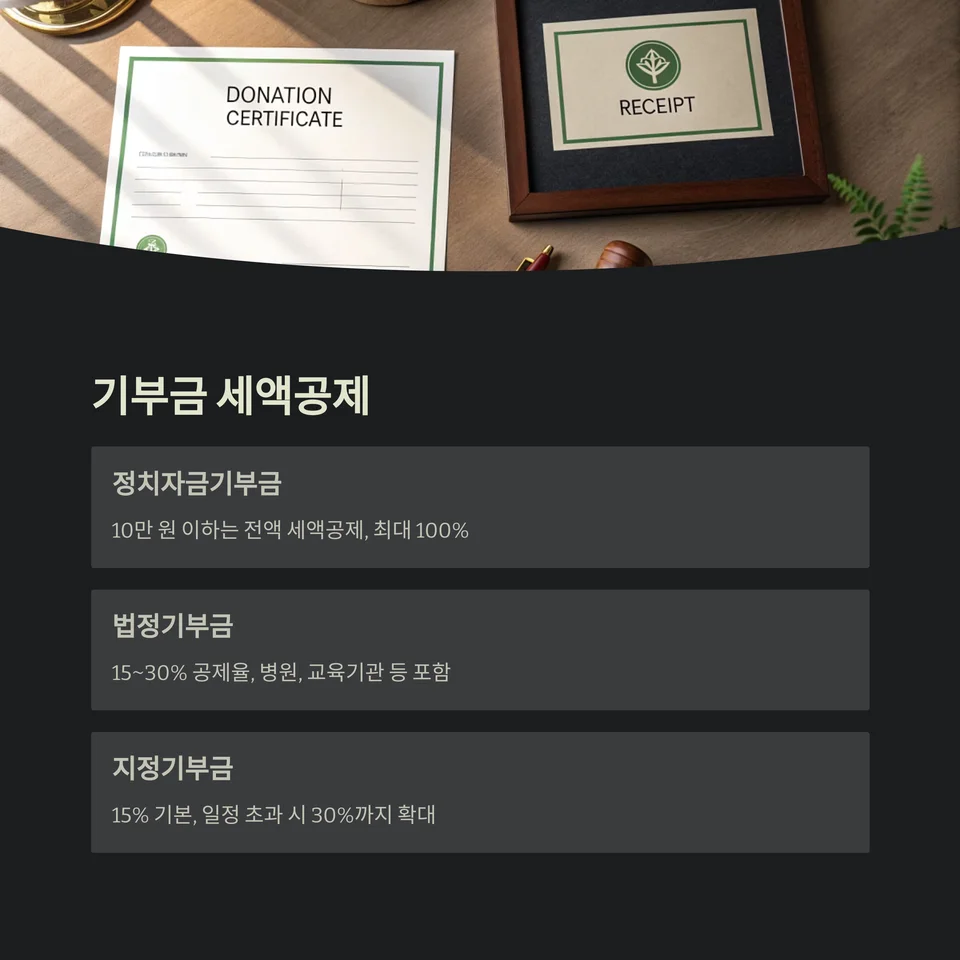

3. 기부금 세액공제 – 고액일수록 효과 극대화

기부금은 소득공제가 아닌 세액공제 항목입니다.

특히 고액 기부의 경우 공제율이 30%까지 올라가므로 절세 효과가 매우 큽니다.

종교단체, 법정단체, 지정기부금으로 나뉘며

기부처와 영수증 발급 여부에 따라 인정 범위가 달라집니다.

기부 유형공제율주요 조건

| 정치자금기부금 | 최대 100% | 10만 원 이하는 전액 세액공제 |

| 법정기부금 | 15~30% | 병원, 교육기관, 국가기관 등 공공 성격 포함 |

| 지정기부금 | 15% 기본 | 일정 초과 시 30%까지 확대 가능 |

핵심: 기부금은 무조건 세액공제, 연말정산 간소화 자료 누락 시 수동 제출 필요

결론: 세액공제는 ‘금액보다 구조’를 챙겨야 더 돌려받는다

세액공제 항목은 놓치면 그냥 세금으로 사라지지만

미리 알고 준비하면 현금처럼 환급받을 수 있는 구조입니다.

이번 연말정산에서는 단순히 공제액이 아니라

공제율이 높은 항목부터 우선 정리하고,

사전 등록과 자료 제출을 정확히 해두는 것이 핵심입니다.

반응형

'금융' 카테고리의 다른 글

| 빅데이터가 보여주는 최신 투자 트렌드, 지금 인기 있는 방식은? (0) | 2025.05.10 |

|---|---|

| ETF와 개별 주식, 어떻게 다르고 언제 선택해야 할까? (0) | 2025.05.10 |

| 무지출 챌린지 30일, 진짜 돈이 모이는 생활의 변화 (0) | 2025.05.10 |

| 초개인화 금융 시대, 나에게 딱 맞는 금융상품 고르는 기준 (0) | 2025.05.10 |

| 경제신문 읽기 100일, 내 자산이 달라진 이유 (0) | 2025.05.10 |

댓글